Como escolher os melhores fundos imobiliários de papel? [FIIS]

Depois de juntar o seu tão suado dinheiro, você está decidido a começar a investir e busca entender como escolher os melhores fundos imobiliários de papel, mas, depois de uma breve pesquisa, você notou que muita gente perdeu dinheiro com esse tipo de investida.

Claro que diante dos números passa logo pela sua cabeça o seu dinheiro indo embora, o que te faz dar alguns passos para trás, afinal de contas, quem deseja investir o seu dinheirinho em algo que está dando errado? Porém, é importante notarmos que o cenário de perda e ganha muda, conforme o papel investido.

Quem investiu em HCTR11, em 2022, por exemplo, perdeu 65% do patrimônio. Por outro lado, quem decidiu investir no MXRF11 conseguiu uma valorização de 22%, tirando o Dividend Yield de 12% no período.

Diante deste cenário, decidi apresentar para você uma receita que eu mesmo utilizo para escolher os melhores fundos imobiliários de papel, ou seja, só o filé mignon, a nata dos fundos.

Para encontrar os melhores FIIS 2023, vou utilizar o site do Investor10 como referência, tudo bem? Então vamos lá!

Receita de como escolher os melhores fundos imobiliários de papel

– Liquidez diária:

A primeira coisa que levo em consideração na hora de escolher os melhores fundos imobiliários de papel é a liquidez diária.

O termo “liquidez diária” se refere a facilidade que você tem de vender a cota (papel), caso não queira mais investir nela.

Mesmo que o objetivo deste conteúdo seja te mostrar como escolher os melhores fundos, pode ser que você se arrependa de comprar ou precise do seu dinheiro de volta. Será que demora? A liquidez diária vai te ajudar a verificar isso.

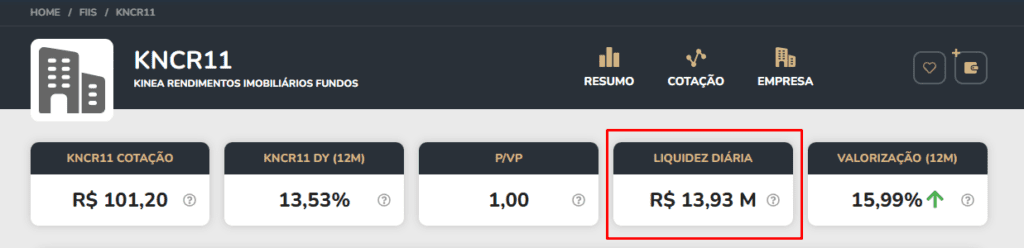

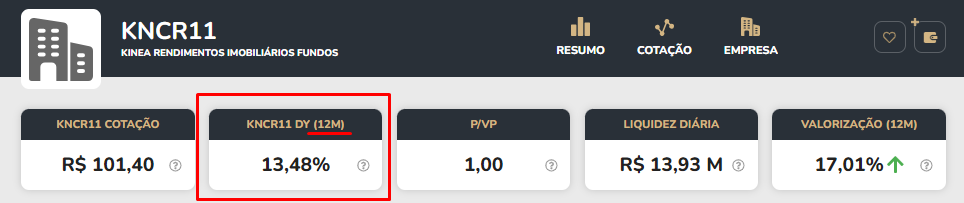

No momento em que crio este post, por exemplo, a KNCR11 tem em média, sendo negociado na bolsa, uma liquidez de R$ 13,93 milhões.

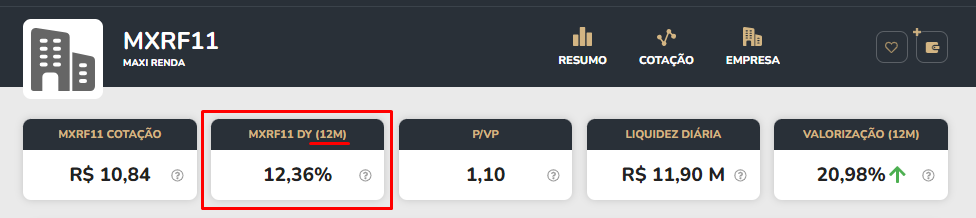

Um outro exemplo é o MXFR11, que tem uma liquidez diária de mais de R$ 11,90 milhões. Assim, se você tem R$ 10 mil neste papel, não terá muita dificuldade de vender.

Mas, qual é a média de liquidez diária que o melhor fundo imobiliário precisa ter? O ideal seria R$ 1 milhão para cima. Essa dica vai te ajudar a fazer um bom filtro.

Para saber qual é a liquidez diária do seu ativo, você pode acessar a página do Investidor10 de FIIS, clicando aqui e verificar todos os fundos que existem e ir procurando aqueles que tem a melhor liquidez diária.

– Valor patrimonial:

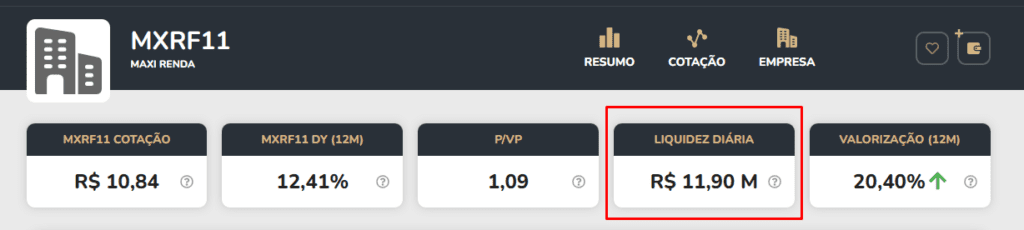

Não somente nos melhores FIIS, mas também nos fundos de tijolos, o valor patrimonial é um aspecto importante que precisa ser analisado e se refere a quantidade de dinheiro que o fundo em questão tem de verdade.

Ou seja, quando você participa de um fundo e compra uma cota, você se torna dono de um pequeno pedaço deste fundo. O mesmo acontece com as outras pessoas. Juntos vocês formam o valor patrimonial. Quanto mais pessoas investem e estão de olho no fundo imobiliário, maior é o patrimônio líquido dele.

Continuando com o exemplo do KNCR11, o valor patrimonial dele atualmente é de R$ 5,77 bilhões.

Já o MXFR11 tem 2,56 bilhões. Um bom fundo, que oferece segurança e estabilidade, precisa ter pelo menos R$ 500 milhões de fundo.

…. CUIDADO ao escolher os melhores fundos imobiliários de papel

É importante que você leve em consideração esses critérios como um todo, não vai olhar os fundos imobiliários de papéis levando em consideração somente um ou outro critério em? Não tenta se adiantar para escolher logo onde vai investir, para depois não acabar perdendo o seu dinheiro e ficar lascado.

– P/VP:

Antes de falarmos a importância deste critério vamos entender do que ele se trata, né? Muitas letras podem acabar te confundindo e o intuito não é esse, mas sim te ajudar a encontrar os melhores fundos imobiliários.

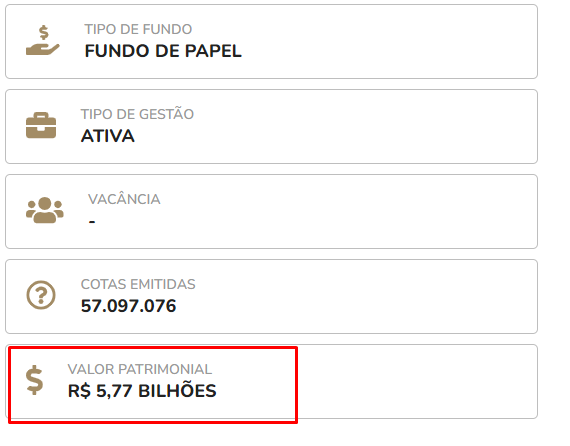

O P significa Preço, que quer dizer o valor de cada cota do fundo que você deseja investir. Já o VP é a sigla para Valor Patrimonial, que falamos no tópico anterior.

E o que fazemos com essa informação? Bom, prepara a calculadora aí. Vamos verificar o preço da cota e dividir pelo patrimônio líquido. Com o resultado vamos entender se o fundo é barato, caro, será que os fundos têm desconto ou está justo?

Bom, fique tranquilo que não vai precisar realizar nenhuma conta, o Investidor10 oferece esse dado para nós. O fundo KNCR11, tem um P/VP de 1,00, ou seja, o mercado considera que o valor da cota é justo.

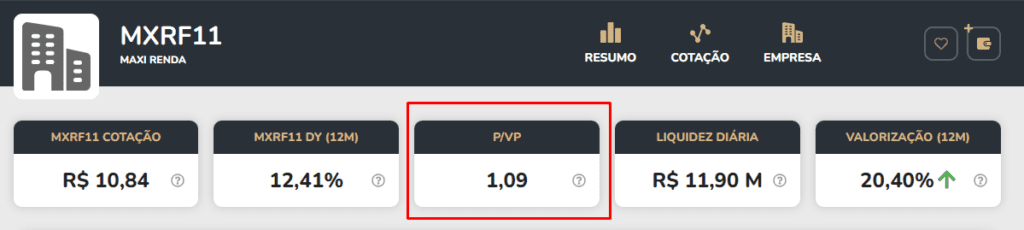

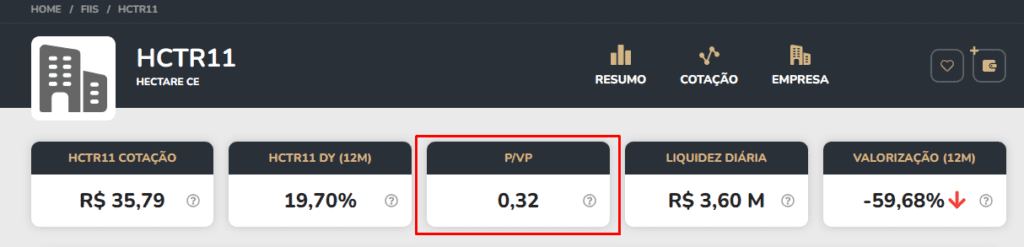

Por outro lado, o MXRF11 tem um P/VP considerado alto, de 1,09, o que pode significar que o mercado acredita que este fundo é bom e o preço dele é maior que o valor.

Em contrapartida, eu trouxe um terceiro exemplo que vai te ajudar a entender melhor a importância de não levar apenas um critério em consideração para não se estrepar.

O HCTR11, por exemplo, condiz com o critério um, que elaboramos e também com o critério dois, porém, no critério três, ele vai muito mal das pernas.

O P/PV dele, significa que ele está sendo vendido mais barato do que ele vale, de fato, que deveria ser de, pelo menos, 1.00. Ou seja, aqui pode ser que tenha um problema.

Ao analisar um fundo imobiliário, o ideal é que ele tenha uma margem de 15%, seja para cima ou para baixo. Neste caso, uma cota com um P/VP de 0,85 até 1,15, vale a pena comprar.

Somente com essas três métricas você já conseguiria eliminar uma quantidade considerável de fundos ruins, ou seja, fazendo o feijão com arroz já daria certo as coisas. Mas, se você deseja colocar alguns itens a mais nesta sua refeição, como uma batata frita, filé mignon, continue com as outras dicas abaixo.

– Análise o histórico do fundo:

A quarta dica para você escolher os melhores fundos imobiliários de papel é verificar o histórico do fundo. Para encontrar o histórico da cota que deseja comprar é muito simples, basta acessar a página dele no Investidor 10 ou mesmo no Google, digitar o nome do fundo e verá o histórico.

No investidor 10 você tem acesso aos históricos de:

- 6 meses;

- 1 ano;

- 5 anos;

- 10 anos.

No Google você tem acesso aos históricos de:

- 1 dia;

- 5 dias;

- 1 mês;

- 6 meses;

- 1 ano;

- 5 anos;

- Max.

Abaixo vamos ver o histórico do fundo imobiliário KNCR11:

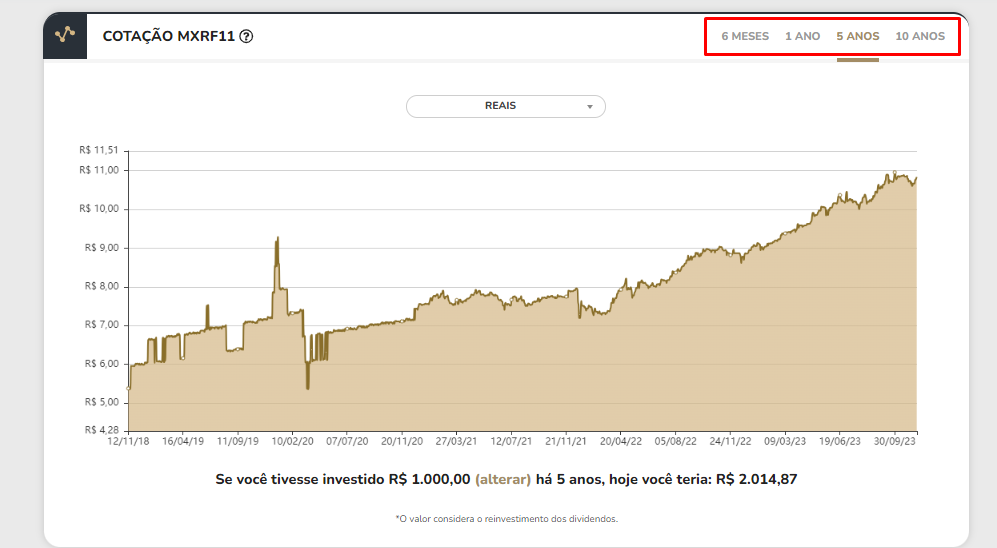

Abaixo temos o fundo imobiliário MXRF11

O ideal é que você anote apenas os fundos de investimentos que tem um histórico maior que 4 anos ou mais. Assim, fica mais simples saber se ele caiu muito, subiu ou teve pouca variação.

– Histórico de dividendos:

No tópico anterior, demos uma olhada no tempo de existência do fundo, o quanto a cotação subiu e desceu durante este período. Agora, vamos olhar qual é o histórico dos dividendos.

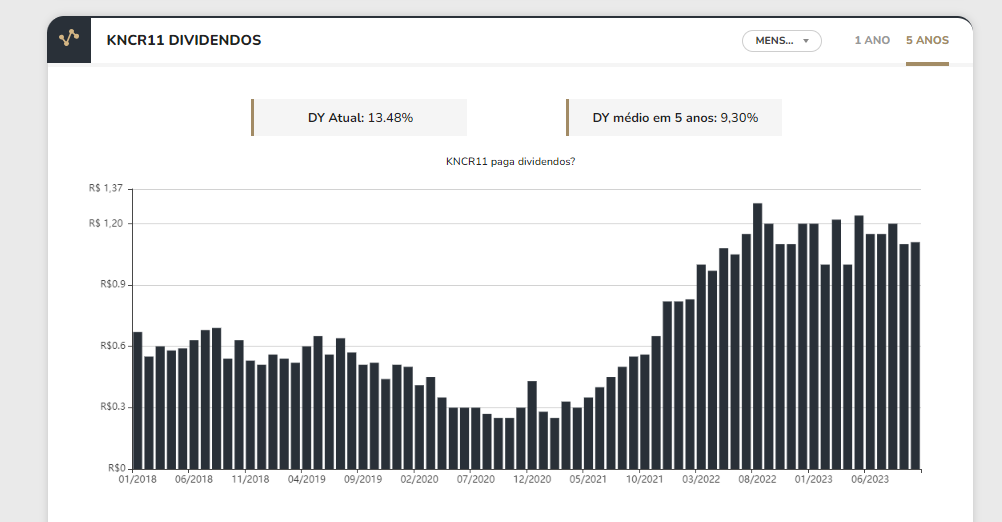

Esse é o histórico de dividendos do KNCR11:

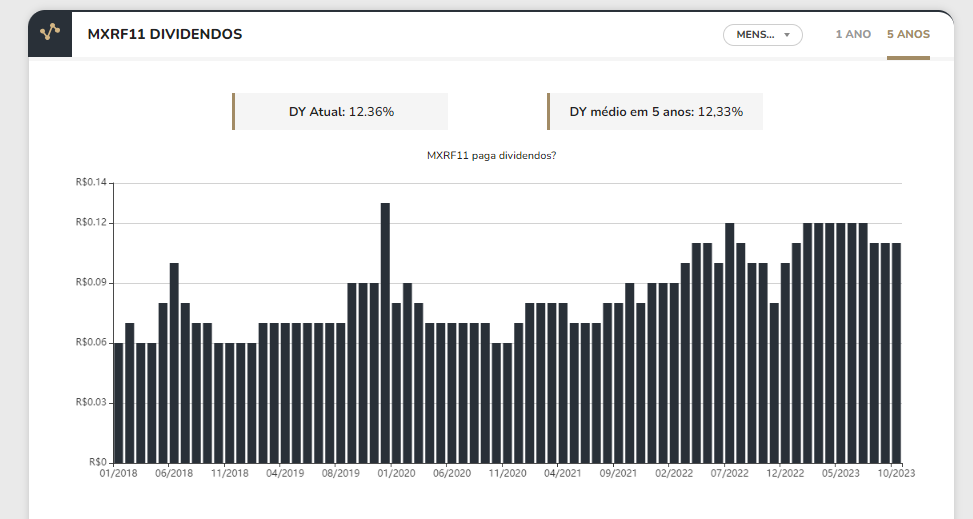

Agora vamos ver o histórico de dividendos do MCRF11:

Aqui é importante focar em duas coisas. A primeira delas é se nos últimos anos o fundo pagou os dividendos aos seus investidores. O segundo aspecto a analisar no gráfico para entender quais são os melhores fundos imobiliários de papel é a oscilação. Esse pagamento está em uma ordem crescente, decrescente ou estável?

É importante tomar cuidado com fundos que estão só ladeira abaixo, pois, isso pode significar que você pode comprar a cota em um momento ruim, pode acabar perdendo o seu dinheiro conquistado com tanto suor.

– Diversificação no investimento:

É muito importante que você escolha um fundo de investimento que ofereça uma diversificação no investimento.

Você não pode focar somente em FIIS de papéis ou somente de tijolos, o interessante é que sua carteira seja diversificada com 50% papel e 50% tijolos.

– Dividend Yield:

À primeira vista, vendo esse último critério, você pode dar alguns passinhos para trás porque acha que agora não vai conseguir encontrar os melhores fundos, mas, fica tranquilo que é bem simples, só o nome mesmo que é feio.

Esse termo se refere ao quanto, em percentual, que o fundo irá te pagar a cada cota que você comprar dele. Por exemplo, a cada R$ 100,00 de cota, o fundo vai te pagar 12%, neste caso, R$ 12,00, dentro de um período de um ano.

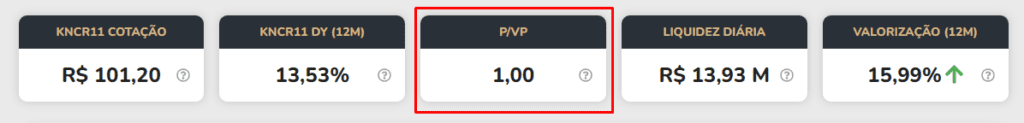

Super simples né? Vamos dar uma olhada na imagem abaixo como está o DY de cada um dos fundos que estamos utilizando como exemplo neste conteúdo. Veja como está o KNCR11:

Os resultados são parecisos com o MXRF11:

O cenário ideal de um fundo de investimento é ter um DY que paga entre 10% e 18%. Lembre-se que, neste caso, é importante ficar atento ao nível de risco. Se você deseja um percentual maior que este, tome cuidado, pois quanto maior os seus ganhos, maiores serão os riscos.

Portanto, que fique claro que o mundo dos investimentos é uma gangorra, quanto mais alto você vai, maiores são as chances de cair de lá.

Como descobrir se um fundo imobiliário de papel é arriscado?

A melhor maneira de você descobrir se um fundo imobiliário de papel é arriscado ou não é olhando o relatório gerencial dele e entender a composição da carteira.

Mas, o que exatamente significa isso? Os nomes que aparecem na aba “Devedor” estão relacionados às empresas que o seu fundo está emprestando dinheiro. Ou seja, são essas empresas que irão pagar o fundo e que vai gerar os seus dividendos. É interessante que apareçam nomes de empresas conhecidas.

Outro aspecto que você deve olhar são os “Indexadores + Taxas de Emissão” que estão também na composição de carteira para entender a média de IPCA.

Por que é importante saber disso? Porque quanto maior a taxa de juros que é representado pela “Taxa de Emissão”, maiores são as chances de as empresas que recebem o seu dinheiro como “empréstimo” te dar o calote.

Focar em fundos que emprestam o dinheiro para grandes empresas é muito mais interessante, pois, quais são os riscos de ela dar o calote no seu fundo? Bem menores do que uma empresa pequena.

É justamente isso que faz com que alguns fundos tenham um DY maior, do que os outros. Enquanto alguns focam em emprestar para empresas grandes e obter um retorno menor, como 13% (o que já é ótimo), outros fundos se arriscam mais e buscam percentuais acima de 20%, porém, as chances de não receber nada, é grande.

Dicas extra pós escolher os melhores fundos imobiliários

Além de todas essas dicas, eu decidi apresentar para você uma métrica bem interessante para você que é a MAGIC NUMBER. Ela se refere a quantidade de cotas que você precisa ter para, todos os meses, conseguir comprar mais uma.

Por exemplo, suponhamos que o MAGIC NUMBER do fundo seja 50. Neste caso, mensalmente, com o lucro que o fundo te paga, você consegue comprar mais uma cota e ir aumentando os seus dividendos no decorrer do tempo.

Isso é maravilhoso, pois você não vai mais precisar ficar tirando dinheiro do bolso, o próprio dividendo que ganhar, já vai bancar as suas próximas compras de cota, se tornando uma bola de neve, com mais lucros e mais dinheiro para o bolso.

Mas, como conseguir esses dados? Eu, lá no meu canal no Youtube, junto com a Rayssa Leão, mostro para você em detalhes, uma planilha que você vai colocar todos esses critérios que falei aqui e ele vai dar para você o número mágico de cotas que precisa ter para criar essa bola de neve de dividendos.

Fique tranquilo que a planilha é 0800, ou seja, grátis, para que você consiga complementar com essas dicas e finalmente consiga escolher os melhores fundos imobiliários de papel. Clique aqui e corre lá para aproveitar essa super dica.

Valeu galera e te espero no meu próximo post!

Maravilhoso, obrigado pelas dicas , Diego,sobre os flls

Tô gostando muito das especificações

Dicas excelentes!! Valeuu, Diego!